個人事業主の税金・手取り計算機【無料】国保・年金も一括シミュレーション!本当の収入はいくら?

「一生懸命働いて売上は立ったけど、ここから税金でいくら引かれるんだろう…」 「来年の住民税や国民健康保険料が怖くて、お金が使えない…」

個人事業主やフリーランスにとって、「見えない税金の恐怖」は大きなストレスですよね。会社員と違って、すべての税金や社会保険料を自分で管理・納税しなければなりません。

そこで、あなたの不安を解消するために、売上と経費を入れるだけで、支払うべき税金と最終的な「手取り額」がわかる高精度シミュレーターを開発しました。

面倒な計算は一切不要。まずは現状を把握して、確定申告に向けた準備を始めましょう!

個人事業主の税金・手取り計算機

所得税・住民税・国保(主要都市対応)・年金を一括シミュレーション

1. 年間の収入と経費を入力

2. 控除・属性情報を選択

※自治体により料率や限度額が異なるため概算となります。

※基礎控除(48万円)と社会保険料控除は自動計算されます。

※計算結果は試算であり、実際の納税額を保証するものではありません。

計算結果が不安な方は、ツールで正確に管理を。

【PR】確定申告はクラウド会計ソフトで自動化!

銀行口座と連携すれば、日々の記帳から確定申告書の作成まで、驚くほど簡単になります。もう税金計算で悩む必要はありません。

無料で使える会計ソフトを見る >計算結果に出た「4つの税金・保険料」とは?

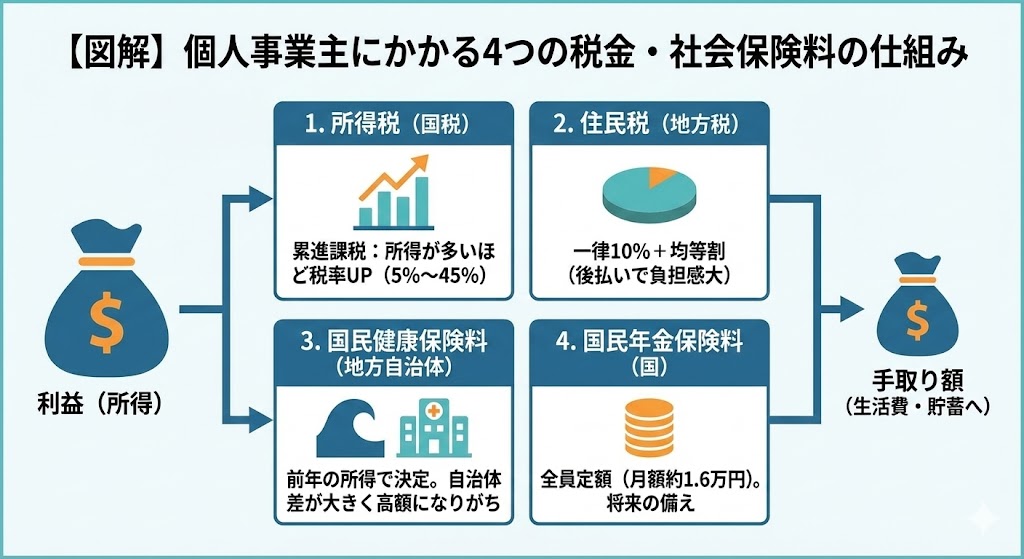

計算結果を見て、「こんなに引かれるの!?」と驚いた方もいるかもしれません。個人事業主が負担する主な4つの支払いについて、簡単に解説します。

1. 所得税(国税)

1年間の「所得(利益)」に対してかかる国の税金です。日本では「累進課税」が採用されており、稼げば稼ぐほど税率が高くなる(5%〜最大45%)仕組みになっています。

2. 住民税(地方税)

住んでいる自治体に納める税金です。所得税と違い、前年の所得に対して一律約10%がかかります。「忘れた頃にやってくる」ため、納税資金を残しておくのが鉄則です。

3. 国民健康保険料(地方税)

会社員の「健康保険」にあたるものです。実はこれが一番のクセモノで、自治体によって計算式が大きく異なり、所得によっては非常に高額になります。(今回のツールでは、主要都市のモデルケースで概算しています)

4. 国民年金保険料(国)

20歳以上60歳未満の全員が加入する公的年金です。所得に関係なく定額(月額約1.6万円程度)です。将来受け取る年金のベースとなります。

手取りを増やすための最大のポイントは「節税」

計算結果を見て痛感したと思いますが、売上を上げるだけでなく、「いかに税金を抑えるか(節税)」が手取りを増やす鍵になります。

個人事業主ができる最大の節税対策は、以下の2点です。

- 経費を漏れなく計上すること: 事業に使ったお金は、領収書を必ず保管し、1円たりとも漏らさず経費にしましょう。

- 青色申告特別控除を活用すること: 確定申告を「青色申告」で行うだけで、最大65万円もの所得控除が受けられます。これは非常に大きいです。

まとめ:面倒な税金管理は「仕組み」で解決しよう

「税金のことは難しくてよく分からない」

「毎日の帳簿付けが面倒くさい」

そう思っている間に、節税のチャンスを逃しているかもしれません。

今、多くの個人事業主が導入しているのが「クラウド会計ソフト」です。銀行口座やクレジットカードと連携させるだけで、日々の取引を自動で取り込み、仕訳まで完了します。

- レシートをスマホで撮るだけで経費登録

- 簿記の知識がなくても、質問に答えるだけで確定申告書が完成

- 最大65万円控除の「青色申告」もラクラク対応

ツールで計算した結果を元に、今すぐ会計ソフトを導入して、税金の不安から解放されましょう。確定申告の時期になって慌てる必要はもうありません。

コメント